Loi de Finances 2025 : impact immobilier

.svg)

.svg)

.svg)

.png)

.png)

%201.png)

Quel est l’amortissement pris en compte dans la plus-value LMNP selon la LF 2025 ?

Il ne s’agit que des amortissements consommés (et non de ceux qui sont reportés et apparaissent en annexe fiscale de la liasse), hors amortissements sur travaux de construction, reconstruction, agrandissement, amélioration.

Est-ce que la revente du bien immobilier à une SCI permet d’éviter la réintégration des amortissements sur la plus-value LMNP ?

Non, car il s’agit quand même d’une opération de vente donnant lieu à la taxation de la plus-value (même si les associés sont les exploitants du bien LMNP, la SCI est une personne distincte).

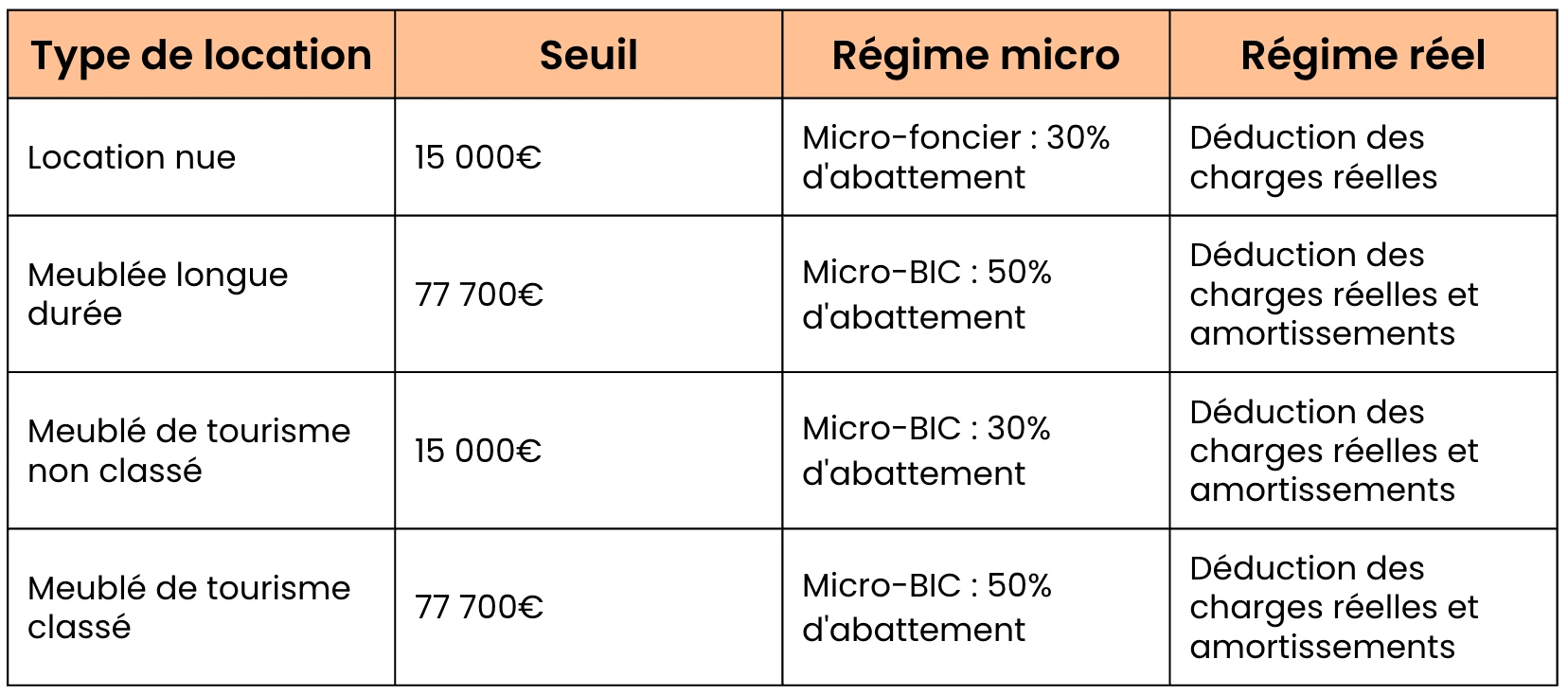

Quels sont les nouveaux seuils et abattements au Micro BIC en 2025 ?

Tous les seuils et abattements au Micro-BIC n’ont pas été modifiés. Voici un tableau qui vous les donne :

Comment s’applique le seuil de franchise en base TVA ?

Le gouvernement a indiqué que l'abaissement du seuil de franchise en base de TVA à 25 000€ était suspendu pour l'instant. Le seuil applicable est donc de 85 000€ pour le moment.

Ensuite, le seuil de franchise s’appliquera seulement aux loyers bruts pour la partie location de courte durée.

- TVA si on dépasse 25 000€ en 2024

- ou si on dépasse 27 500€ en 2025.

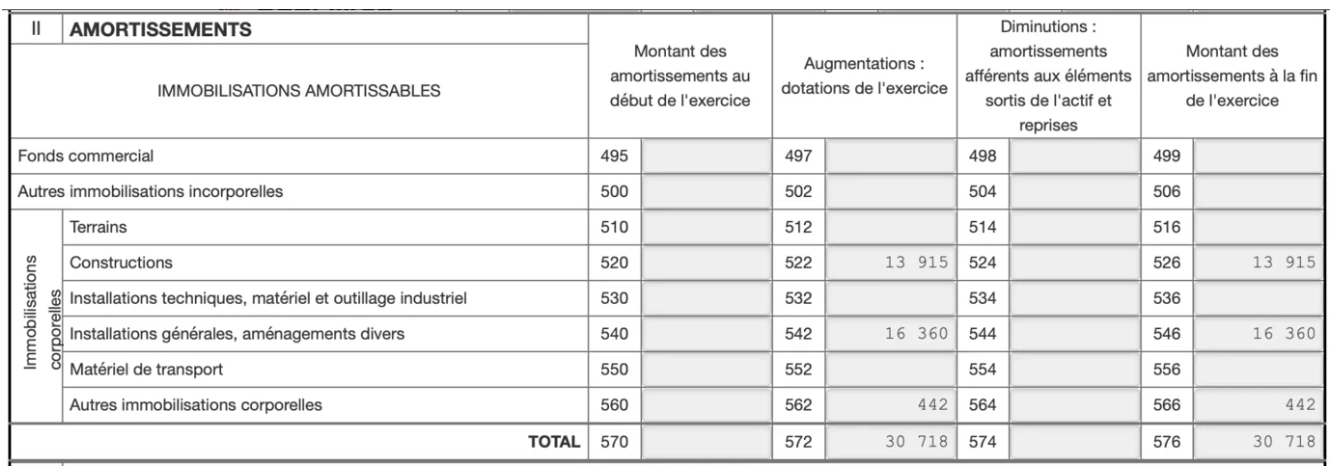

Comment retrouver le montant des amortissements consommés sur la liasse fiscale LMNP ?

Il suffit de vérifier votre dernière liasse fiscale. Prenons un exemple :

Ici, le montant des amortissements déduits au 31/12 en cumulé est de 30 718€ (ligne 576).

Il faut éventuellement exclure les amortissements concernant les travaux de construction, reconstruction, agrandissement ou amélioration.

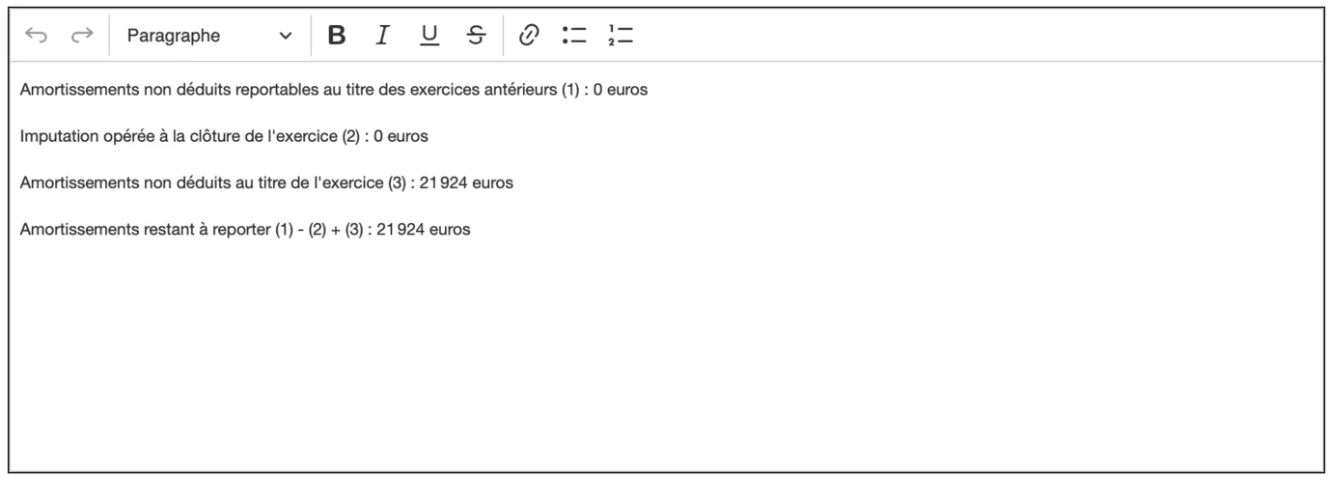

Ici, le montant des amortissements restant à reporter en annexe fiscale (dernière ligne) est de 21 924€.

Donc, dans notre exemple, total des amortissements consommés =

1. 30 718

2. 21 924

= 8 794€.

Peut-on être exonéré de plus-value LMNP si on réutilise les fonds de la vente pour acheter sa résidence principale ?

Oui, il existe une exonération de plus-value pour la première vente d'un bien autre que la résidence principale, à condition :

- de ne pas avoir été propriétaire de sa RP au cours des 4 ans qui précèdent la vente

- de réemployer tout ou partie du prix de vente dans l'acquisition ou la construction d'une résidence principale dans les 2 ans qui suivent la vente

Quels sont les cas d’exonération de plus-value des particuliers possibles ?

- Si le prix de vente est inférieur à 15 000€ : l’impôt sur la plus-value est exonéré en totalité

- En cas de vente de la résidence principale, sous certaines conditions :

- Il s'agit de votre résidence principale au jour de la vente,

- Il s'agit de votre résidence habituelle ("lieu où le contribuable réside la majeure partie de l'année"),

- Il s'agit de votre résidence effective ("une utilisation temporaire ne peut être regardée comme suffisante").

- En cas de vente d’un logement autre que la résidence principale

- sous condition de remploi dans les 2 ans

- si le vendeur n’a pas été propriétaire de sa résidence principale dans les 4 années qui précèdent la vente.

Ces cas d’exonération ne peuvent concerner les LMP qui relèvent du régime des plus-values professionnelles.

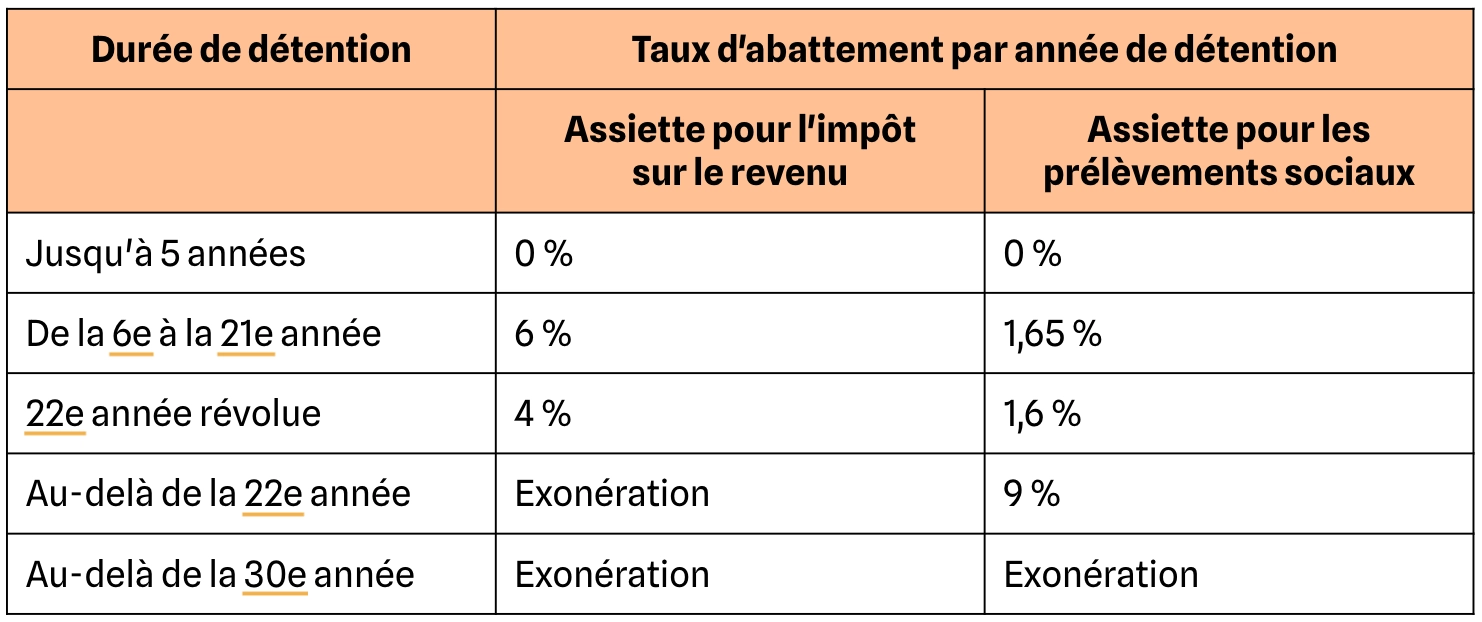

Au delà de 22 ans d'acquisition, les amortissements seront ils réintégrés en cas de vente ?

Les amortissements sont toujours réintégrés au montant imposable de la plus-value, mais cette dernière est imposée de moins en moins durement à partir de 6 ans de détention. À partir de 22 ans, vous êtes exonéré sur l’assiette de l’impôt sur le revenu. Au-delà de 30 ans, vous êtes totalement exonéré d’impôt sur la plus-value.

Plus vous détenez longtemps votre bien, plus vous serez exonéré de l'impôt à payer sur la plus-value.

Pour éviter la réintégration, ne pas amortir le bien peut-il être avantageux ?

Ne pas amortir votre bien n'est quasiment jamais intéressant sauf si vos charges dépassent 50% de vos revenus locatifs en meublé.

La meilleure solution reste d'amortir son bien et de le détenir assez longtemps pour être exonéré en grande partie ou totalement de la taxe sur la plus-value.

Quelles sont les prestations para-hôtelières à proposer pour être soumis à TVA ?

- Petit-déjeuner : Il doit être proposé selon les usages professionnels.

- Nettoyage des locaux :

- Séjour de moins d’une semaine

Il suffit que le nettoyage soit effectué 1 fois avant le début du séjour.

- Séjour d’au moins une semaine

Le nettoyage doit être effectué avant le début du séjour + proposé de façon régulière pendant le séjour.

- Fourniture du linge de maison :

- Séjour de moins d’une semaine

Il suffit que le linge soit renouvelé 1 fois avant le début du séjour.

- Séjour d’au moins une semaine

Le linge de maison (draps, serviettes, taies d’oreiller, etc.) doit être fourni au début du séjour et le renouvellement régulier proposé.

- Réception de la clientèle : L’accueil, même non personnalisé, suffit.

.png)

Projet de Loi de Finances 2025 : point sur l’immobilier locatif

Le Projet de Loi de Finances 2025 sur l'immobilier a eu un grand impact sur la fiscalité des investisseurs locatifs.

Cette page détaille pour vous les réformes immobilières que le PLF 2025 a introduites.

Pour rappel, le 14 février 2025 a été promulguée à l’Assemblée nationale la Loi de Finances 2025. Cette loi est votée tous les ans et regroupe les mesures budgétaires et fiscales destinées à encadrer les recettes et les dépenses de l’État pour l’année à venir.

Elle a eu des répercussions sur divers secteurs, dont l’immobilier, la fiscalité des entreprises et les aides aux particuliers. La Loi de Finances 2025 a été promulguée le 14 février 2025 et s’applique dès le lendemain pour la plupart des mesures (exemple : pour l'augmentation des frais de notaire, la mesure entre en vigueur début avril seulement).

Mais certaines lois étaient déjà en vigueur (exemple : la loi Le Meur du 19/11/2024) bien avant la mise en place du PLF. L’immobilier, en 2025, va connaître un tournant significatif dans sa législation.

Cette année, il y a eu beaucoup de modifications autour de l'immobilier et de l'investissement locatif. Il est à noter que ces dernières années, la fiscalité de la Location Meublée Non Professionnelle (LMNP) a fait l'objet de critiques, certains la jugeant trop avantageuse.

La nouvelle Loi de Finances en 2025 sur l’immobilier a pour objectif d'aligner la fiscalité de la Location Meublée Non Professionnelle à celle des autres investissements et activités similaires, telles que :

- La location nue

- La Location Meublée Professionnelle

- L'hôtellerie

- Etc.

Pourtant, la LMNP reste une niche fiscale très rentable pour les investisseurs immobiliers. Le Projet de Loi de Finances, en 2025, sur l’immobilier, a eu des répercussions positives ou négatives sur les sujets suivants :

- Réintégration des amortissements dans le calcul de la plus-value en LMNP

- Suppression de la réduction d’impôt pour frais de comptabilité pour les adhérents à un OGA

- Rehaussement du seuil de franchise en base de TVA

- Revalorisation du barème de l’impôt sur le revenu

- Etc.

Pour en savoir plus sur les différentes réformes du Projet de Loi de Finance 2025 sur l’immobilier, vous pouvez télécharger notre livre blanc. Si vous souhaitez avoir plus d’informations autour de la gestion locative, vous pouvez retrouver nos différents livres blancs sur l’investissement locatif.

Comment bénéficier de la réduction d'impôt ?

Notre offre LMNP est entièrement sans engagement, vous permettant de gérer votre comptabilité en toute liberté.

À la clôture de chaque exercice fiscal, vous aurez l’opportunité d’échanger avec votre conseiller dédié pour faire le bilan de l’accompagnement et des avantages obtenus. Vous pourrez ainsi décider en toute tranquillité si vous souhaitez continuer à bénéficier de nos services.

Notre priorité est de vous proposer un service souple, performant et totalement transparent, conçu pour s’adapter à vos besoins sans aucune contrainte.

C’est pourquoi nous vous offrons, pour votre LMNP, un service comptable à ce prix défiant toute concurrence !

Loi de Finances 2025 sur l’immobilier : qui sera impacté ?

La Loi de Finances 2025 sur l’immobilier a touché plusieurs thèmes de la fiscalité locative. Mais qui seront les principales victimes ou bénéficiaires de la Loi de Finances sur l’immobilier en 2025 ?

Logiquement, nous avons les investisseurs locatifs en LMNP, plus précisément, faisant de :

- La location meublée de longue durée

- La location meublée de courte durée

Évidemment, l’impact pour chaque investisseur est variable. Tout dépend de votre stratégie d’investissement, du type de logement, du type de location ou encore de votre stratégie locative.

Vous pouvez aussi, dans un second temps, profiter des simulations que nous vous mettons à votre disposition, comme notre simulation sur l’impact du PLF sur votre LMNP.

La Loi de Finance 2025 sur l’immobilier, quels sont les changements ?

La Loi de Finance 2025 sur l’immobilier a touché plusieurs thématiques de la fiscalité en LMNP.

Rappelons rapidement ce qu’il en était de la fiscalité immobilière avant la Loi de Finances 2025 :

-Amortissements et plus-value

En LMNP, l’État considère qu’au fur et à mesure du temps, vos biens immobiliers et mobiliers perdent de la valeur. C’est cette valeur perdue que vous allez pouvoir déduire de vos recettes locatives. Avant la Loi de Finances 2025, lorsque vous souhaitiez vendre votre bien locatif, l’amortissement n’était pas pris en compte dans le calcul de la plus-value.

- Réduction d’impôt pour frais de comptabilité

Vous aviez la possibilité de bénéficier d’une réduction d’impôt d’un montant de ⅔ de vos frais de comptabilité si vous étiez adhérent d’un OGA (organisme de gestion agréé).

- TVA : seuil de franchise en base et prestations parahôtelières

Cette règle existait déjà avant la Loi de Finances 2025 : pour être assujetti à la TVA en LMNP (location courte durée), vous devez fournir à vos locataires 3 des 4 prestations parahôtelières. C’est-à-dire le petit-déjeuner, le linge de maison, la réception et le nettoyage des locaux.

Toutefois, si vos recettes locatives annuelles restaient en dessous du seuil de franchise fixé à 85 000 €, vous pouviez bénéficier d’une exonération de TVA, même en proposant ces prestations. Depuis l’entrée en vigueur de la Loi de Finances 2025, le seuil de franchise est passé à 27 500 € sur l'année en cours (mesure suspendue par le gouvernement pour l'instant) et 25 000 € sur l’année précédente.

- Barème de l’impôt sur le revenu

Cette mesure n’est pas directement liée à la fiscalité LMNP. Les tranches du barème de l’impôt sur le revenu ont été revalorisées de 1,8%, ce qui permet de limiter les effets de l’inflation sur votre impôt sur le revenu global.

En effet, ça fait beaucoup de changements… Mais ne vous inquiétez pas ! La LMNP a toujours l’une des fiscalités les plus intéressantes.

Nopillo vous donne toutes les informations nécessaires sur la Loi de Finance 2025 sur l’immobilier locatif

La Loi de Finance 2025 sur l’immobilier locatif a provoqué une vague de questions autour de son impact sur :

- Les propriétaires bailleurs

- Les investisseurs

- La fiscalité des Locations Meublées Professionnelles ou non

- L’avenir de la Location Meublée Non Professionnelle

Dans ce guide, vous trouverez toutes les informations concernant la Loi de Finances et l’impact qu’elle a eu sur la LMNP.

Vous pourrez tout autant retrouver des astuces qui vous permettront de garder votre rentabilité le plus longtemps possible.

Nopillo vous donne tous les conseils pour optimiser votre imposition sur vos recettes locatives et payer le moins d’impôts possible.

Vous avez la possibilité de prendre un rendez-vous gratuitement avec l’un de nos experts fiscaux qui prendra le temps de répondre à toutes vos questions sur la fiscalité immobilière.